LOL大神才知道的装备起源:黑切的原主人竟然是他?

- 详细资料

- 分类:游戏评测

- 发布于 2016年3月18日 星期五 05:25

[摘要]LOL的背景故事非常庞大,而关于LOL里装备的起源也是值得深挖的考古点,那么在众多知名的装备中,你知道黑切的起源是在哪吗?暴风之剑的现任持有者又是谁呢?

兰顿之兆

兰顿是德玛西亚光盾家族传说中的圣物,第一次符文战争中被嘉文一世遗失而不知去向,在一次军事行动中,嘉文四世偶然在一个山洞中发现了它,才知兰顿为了守护主人已经碎裂,然而它的灵魂没有消散。因为同样流淌着光盾家族的血脉,兰顿之兆对嘉文四世有天生的亲和感,从此成为嘉文四世的武器。

起源:光盾家族圣物

现持有者:嘉文四世

暴风之剑

嘉文三世赐给盖伦的武器,从一个神秘的强者手中所得,据说拥有此剑的人可以召唤风暴并与风暴融为一体,在一个区域中释放死亡的风暴。

起源:某神秘强者

现持有人:盖伦

破败王者之刃

在这里要说明一点,所谓“破败王者之刃”,原本叫做“王者之刃”。为什么要加上破败二字呢?因为它原本的主人将它破坏了。

想到谁了?瑞文?恭喜你猜错了。在英雄联盟,将自己武器损坏的家伙不止他一个。

这个人曾经是诺克萨斯军队的百夫长(低级军官)。以他的实力其实可以当上将军。但在军官招募的比武大赛的决赛中他没有杀掉已经向他投降的对手,他的仁慈引来诺克萨斯高层的不满,将他一撸到底,沦为小队长。

之后他离开了诺克萨斯,四处流浪。最终,他来到了战争学院,毁掉了手中的王者之刃,随手拔下一根黄铜灯柱,对挑衅他的人说:我要打十个!

黑色切割者

在诺克萨斯有一对全民楷模,前面说过了。小学生之手从和他志同道合的高官,乌鸦那里拿到了黑切。在此之前,黑切的主人是塞恩。后来塞嗯死了,尸体被复活成为杀人机器,无法再发挥黑切的强大威力。本着资源合理利用的原则,乌鸦将武器赐给当时已经斩露头脚的德莱呃斯。因为塞恩死前,一直和乌鸦在争权夺势。双方分成两派,暗中互相暗算。

塞恩死后,乌鸦成了诺克萨斯唯一的的将军级前线指挥官。他需要一个帮手为他造势,一鼓作气整跨塞恩党余孽。之手和邢官两兄弟就成了政治宣传的产物啦。

起源:塞恩

现持有人:德莱厄斯

雅典娜的邪恶圣杯

莫干娜从神界将和谐圣杯窃走并用邪恶之念污染它。维嘉用一百个阵亡士兵的灵魂为代价从莫干娜手中将其购买。

起源:天界

现持有人:维嘉

大天使之杖(炽天使之拥)

?

莫干娜逃亡时一共从神界偷走了两件神器,除了和谐圣杯,就是大天使之杖了。大天使在震怒之下,指使凯尔将宝贝抢回来。

凯尔做到了,并暂时享有大天使之杖的使用权。而炽天使之拥是大天使操控下的大天使之杖。普通天使不能完全发挥大天使之杖的全部威力。

起源:天界

现持有人:凯尔

中娅沙漏

我们先说说兰得里这个人。他是一个很坏的魔法师,坏到连天神都要下凡来灭了他。一个人混到这个地步也算是不妄此生了。

神杀死了兰得里,却舍不得放弃他独一无二的神奇魔法。于是一个名为中亚的神用他的骨灰为沙,创造了中亚沙漏。沙漏反转,就会暂时获得中娅化为虚灵的神奇魔力。

莫干娜是管中亚沙漏的天使。人们没有想到,兰得里虽死,但戾气却留在了沙漏之中,感染了莫干娜,导致了莫干娜的堕落。而中亚沙漏,也成为了莫干娜最得力的武器兼助手。

起源:兰德里

现持有人:莫甘娜

女妖面纱

艾欧尼亚刀锋家族的传家宝。由艾瑞丽娅的母亲交由艾瑞丽娅保管。

艾瑞丽娅所在的刀锋家族世代守护着艾欧尼亚。艾瑞丽娅的大名如雷贯耳,诺克萨斯高层派出战争女神希维尔与之交手。

在原本将要把刀妹一刀削死的一刹那,女妖秒杀帮助刀妹挡住了致命一击。轮子妈知道那是宝物,便趁刀妹发愣时夺走了它。

起源:刀锋家族

现持有人:轮子妈希维尔

纳什之牙

纳什男爵是召唤师峡谷最强的原著民。自从符文之战开打以后也很少有人打扰。那么是谁打下它的牙齿并作为武器呢?

纳什之牙是联盟中两个非常厉害的人物——贾克斯和潘森打赌怄气的产物。刚来英雄联盟时他们彼此非常看不惯对方,因为两人的性格都是倔脾气。在一次喝醉之后,他们打赌谁能率先得到纳什男爵的牙齿,后来贾克斯胜了,因为蕾欧娜阻止了潘森前去冒险。

起源:男爵的牙齿

现拥有者:贾克斯

梅贾的窃魂卷

死歌有两件宝物,其中一个就是这杀人书。死歌在嚎叫沼泽不断取得灵魂并将其存入窃魂卷中,自己也变的越发强大。

瑞兹对这种逆天的杀人书早已垂涎三尺,曾前去抢夺,但卡尔萨斯是何等厉害的人物,几乎是半神级别的他击败了瑞兹,但在战斗中也损耗了三分之一的灵魂。

起源:死歌

现持有人:死歌

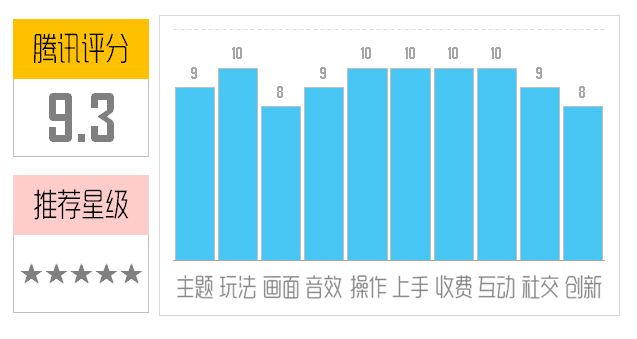

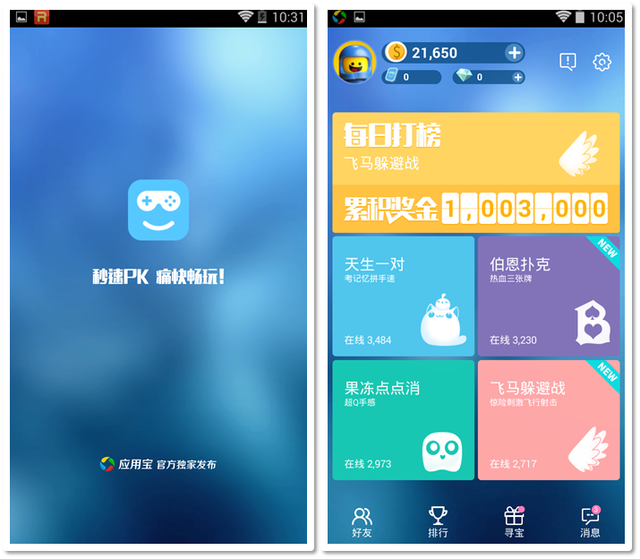

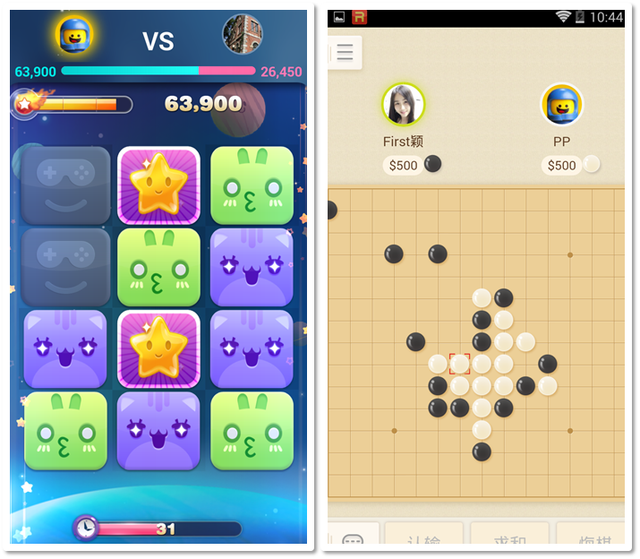

《秒玩》评测:在这儿一切皆可PK!

- 详细资料

- 分类:游戏评测

- 发布于 2016年3月17日 星期四 05:41

【腾讯游戏频道出品,转载请注明!】

由新视野工作室制作的真人实时PK休闲手游《秒玩》本周正式登陆了应用宝,上手之后笔者只能对制作团队的丧心病狂表示佩服——因为游戏中几乎包含了市面上常见的所有主流休闲玩法,而且不光是服务器中的玩家能即时对战,你还可以拉上自己的好基友,一同享受秒速PK的乐趣。

《秒玩》玩什么?咱们来拉个清单——果冻点点消、飞马躲避战、五子棋、进击的祖玛、贪吃消消乐、黑杰克、跳跳乐、一指连线、你教我唱、萌萌(微博)连连看、天生一对、伯恩扑克。这里绝大多数游戏都是你光看名字就知道能秒速上手的,玩家之间目前就可以在上述玩法中挑选游戏进行PK。

个别如伯恩扑克的游戏,或许此前接触过的玩家比较少,但游戏中也以示意图的方法做出了规则解释,总而言之《秒玩》所需的上手时间极短,大家都可以快速进入争夺高分和奖金的热血状态。说到奖金就有意思了,因为游戏中每天都会推出一个打榜活动,全服玩家为了一个目标战斗非常给力。

举个栗子,昨天《秒玩》中打榜的游戏是“飞马躲避战”,玩家支付少量游戏中的金币后就能参与打榜。只要你能驾驶着自己的天马,在经典的“打飞机”玩法中飞得尽可能远,就有机会赢取来自奖池的巨额金币奖励。昨天的榜首玩家一口气赚进31W金币,拿着这些钱可以开好多好多宝箱啊!

没错,游戏中的金币可不是摆设。我们能够在寻宝活动中花费金币开启不同等级的宝箱。至于宝箱中藏着什么,笔者给大家留个悬念,等你开到极品之时,就是笑傲榜单之日啊。如果想拖自己的基友一同对战,只需进入好友界面发送邀请就行,独乐乐不如众乐乐,好朋友就是用来虐的啊!

准确的说《秒玩》更像是一个休闲手游平台,未来制作团队也会加入更多的游戏,因此本作很有希望吸引越来越多的玩家常驻。最后提醒感兴趣的朋友,《秒玩》开服期间有送Q币活动哦,猛戳下方链接福利就到手啦!

【安卓版下载链接】

您可使用应用宝手机或PC客户端下载本游戏。

应用宝下载地址:http://android.myapp.com/myapp/detail.htm?apkName=com.wesocial.apollo

用一玩助手玩开心消消乐 染色宝宝如何交换

- 详细资料

- 分类:游戏评测

- 发布于 2016年3月17日 星期四 05:05

虽然染色宝宝是障碍物的存在,但在关卡中,染色宝宝也是可以进行交换的,只要两个染色宝宝全部的充满能量之后,就可以进行交换,产生的威力也是比较大的,也比价适合消除元素的关卡。那么开心消消乐电脑版染色宝宝交换技巧有哪些?

在回答这个问题之前,小编推荐玩家安装开心消消乐电脑版,把游戏搬到电脑玩,大屏更直观,组合更容易,键盘鼠标操作快捷方便,染色宝宝威力更强大!

开心消消乐电脑版染色宝宝交换技巧

一玩助手官网:http://www.yiwanzhushou.com/

《开心消消乐》电脑版下载链接:http://cdn.yiwanzhushou.com/160201/1ca4b0154148a8f7cbc053b222ab342d/YiwanInstaller_360mnq_01_1625930.exe

开心消消乐电脑版染色宝宝有什么交换技巧呢?小编建议在通关的时候一直走染色宝宝最多的颜色。

开心消消乐电脑版染色宝宝与魔力鸟交换作用,当能量满值之后,魔力鸟与染色宝宝也是可以进行交换的。交换的下就会产生清屏的作用,与魔力鸟与魔力鸟交换作用相同。

染色有哪些特效呢?染色宝宝在跳的时候,就可以跟别的颜色兑换,如跟特效兑换就相当于染色宝宝是鸟。

如果染色宝宝还没激活就跟小鸟兑换就是单吸,不是55特效。

上面提到,使用开心消消乐电脑版,特效更逼真,一键操作运筹帷幄!强烈推荐玩家们安装开心消消乐电脑版。安装开心消消乐电脑版的方法有两种,一是前往一玩助手官网(http://www.yiwanzhushou.com/ ),下载安装“一玩助手”,然后搜索下载“开心消消乐”,二是直接访问开心消消乐的360手游专区(http://u.360.cn/kxxxl),下载电脑版即可。

风暴英雄新英雄截图:虫族?埋地潜行?

- 详细资料

- 分类:游戏评测

- 发布于 2016年3月17日 星期四 05:14

《风暴英雄》美服官方推特放出了第二张悬念截图,里面展示了新英雄的另一个特质:可以埋地!看来这位新英雄的玩法应该会很丰富!

“这个秘密似乎深不见底!”

在画面的左上角,如果你仔细观察的话会发现该英雄露出了犄角,从材质上来看比较类似阿巴瑟的大师级皮肤头部,看来这位新英雄极有可能也是一个星际中的虫族单位,而埋地恰好是虫族的一个显著特性。

新英雄隐约露出了身体的一部分

之前官方放出的第一张悬念截图,新英雄似乎同时拥有潜行和埋地两种能力。

新英雄第一张悬念截图

新英雄会是《星际争霸2:虫群之心》里面的始祖虫族德哈卡吗?

在《虫群之心》的战役中,你可以操控作为英雄单位的德哈卡完成任务“兵临城下”,摧毁蒙斯克大帝的首都“奥古斯特格勒”。德哈卡具有3个技能,分别是回血、翻越墙壁和埋地。从现有的设定来看,德哈卡还是很符合《风暴英雄》官方公布的截图的。

再继续说说由于“兵临城下”战役。由于德哈卡是始祖虫族,可以免疫掉专门针对现代虫族而研发的灵能武器“灵能粉碎器”,所以凯瑞根特意派他去摧毁这些生成人类天然屏障的军事设施。摧毁了灵能粉碎器之后,凯瑞甘的虫群大军就可以长驱直入了,于是你可以看到《虫群之心》开场CG动画中,虫群大军在人类帝国首都展开的疯狂屠戮……

魅惑的女王 《符文英雄》魅魔魔灵详解

- 详细资料

- 分类:游戏评测

- 发布于 2016年3月17日 星期四 04:55

《符文英雄》是由原《神曲》、《弹弹堂(微博)》制作人胡敏担纲打造的2016年最受期待的SRPG手游大作。延续其“非精品,不发行”的策略,旨在打造玩法多样、节奏紧凑、画面精美、打斗酷炫的划时代魔幻手游。现在《符文英雄》官网(hero.7road.com)已经正式上线,更多精彩内容等着你来赏析。

《符文英雄》官网地址:http://hero.7road.com

魅魔是特鲁尼斯大陆上一个特殊的族群,种族内只有女性,传说是创世女神按照自己容貌创造出来的最美的生灵,由于自身不能进行繁殖,所以需要和其他种族进行通婚,所以和很多种族有着良好的关系,但是同样的,也有一些种族视其为浪荡的代名词,不愿与其接触。

梦魇墨菲斯

墨菲斯是魅魔一族的女王,除了出众的样貌,实力同样不容小觑,据说在远古时代,曾今受过创世女神的指导,在魔法上的造诣极高,尤其是光明系的神术甚至部分天使族人也无法与其比肩。

魔女莉莉丝

莉莉丝在魅魔中的地位及实力都不在墨菲斯之下,但是上古时期天使和恶魔的斗争中,莉莉丝由于与恶魔有所来往,所以在被判为堕落,最终追寻路西法,来到了深渊(抢驻新服),获得了毁灭女神的力量,一直尽心尽力辅助路西法。

寒冰魅魔

魅魔中掌握水系魔法的种族,擅长治疗的魔法,能够为己方生命最低者回复20%的生命,在游戏前期,是不可多得的强力辅助职业。

烈火魅魔

魅魔中掌握火系魔法的种族,擅长攻击型的魔法,大范围的群体伤害,并且附加诅咒效果。

森林魅魔

魅魔中掌握大地系魔法的种族,擅长治疗魔法,能够大幅度回复生命,并且驱散所有的弱化效果,前期辅助职业中的佼佼者。

还有更多的魔灵等着你来探索,敬请期待《符文英雄》上线吧。

【更多信息】

《符文英雄》官网:http://hero.7road.com/

第七大道:http://www.7road.com/

新浪微博:搜索:“沃德老爷” or “符文英雄手游”

微信二维码: